关于低线城市消费升级的 4 个问题

在外闯荡多年,逢年过节返乡时,你一定听过这样的段子: 北上广深 CBD 里的 Michael 和 Mary,回家就成了亲友口中的狗蛋和翠花,成为标准的小镇青年。

「小镇青年」听上去有些调侃意味。 星巴克、沃尔玛和 711 便利店尚未成为日常关键词,生活 在 比上不足、比下有余的地界。

本篇低线城市消费升级报告或许将让你感到意外:三线及以下城市的年轻人,很可能比大都市中的白领阶层拥有更多的可自由支配财产和更高的消费力。他们不必面对房贷压力,日常开销低,工作压力小,拥有较多闲暇时间??去消费,且对产品品质和品牌都产生了更高的需求。城镇化完成后,低线城市消费群体已成长为消费市场中的重要力量。

机会由此而生。例如,大都市中的汽车销售形式以单品牌 4S 店销售为主,这对人口密度有较高要求,在低线城市难以适用。 峰瑞资本(FreeS Fund) 投资项目花生好车则采取了多品牌畅销车型综合销售模式,同时从店面装修等维度优化体验。

我们还有些问题想与你探讨:

· 年轻人迫于生存压力,从大都市回流至低线城市,将对城市业态和产业结构产生怎样的影响?

· 低线城市的零售业态将如何发展?「小而美」的垂直品类集合店是否会迎来一次爆发?

· 品牌往往诞生在中心城市,随后逐步向下渗透。在本轮低线城市消费升级潮中, 是否能够孕育全新消费品牌? 品牌诞生是否可以走「农村包围城市」之路?

·这一过程将由大企业主导,还是有更多机会留给创业者?

《现象观察:新时代小镇青年的消费升级》

来源/小蔡看家电

作者/蔡雯娟,罗岸阳

谁是「小镇青年」?

典型的「小镇青年」通常符合以下描述:

· 年龄在 25-35 岁之间;

· 生活在相对富裕的三线城市,高铁线路陆续开通后,只需 2-3 个小时的车程即可到达大都市;

· 教育程度在大学及以上;毕业后通过父母安排在家乡获得了一份体面的工作,无心在一线城市打拼;

· 家乡房价相对便宜,没有住房贷款的沉重压力;生活质量不错;有一部 10 万元左右的轿车;

· 相比在一线城市打拼的朋友,能够拥有更多闲暇时间;淘宝、微博、朋友圈是必不可少的生活方式;周边朋友、同学出国的比例越来越高;海淘、出境游成为生活中重要的调味剂。

小镇青年规模如何?

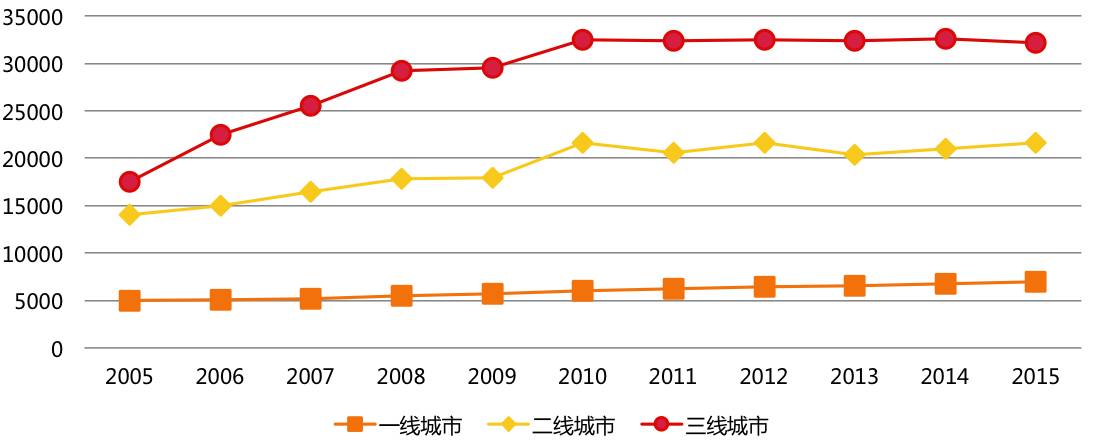

从人口规模看,三线城市的人口增长明显比一、二线城市迅猛。目前,三线城市的人口规模是一线城市的 6 倍左右。未来消费升级的核心群体,必然出现在人口规模更大的三、四线城市。

三线城市人口基数大,且近 10 年人口增速高于一、二线城市

数据来源:国家统计局,天风证券研究所

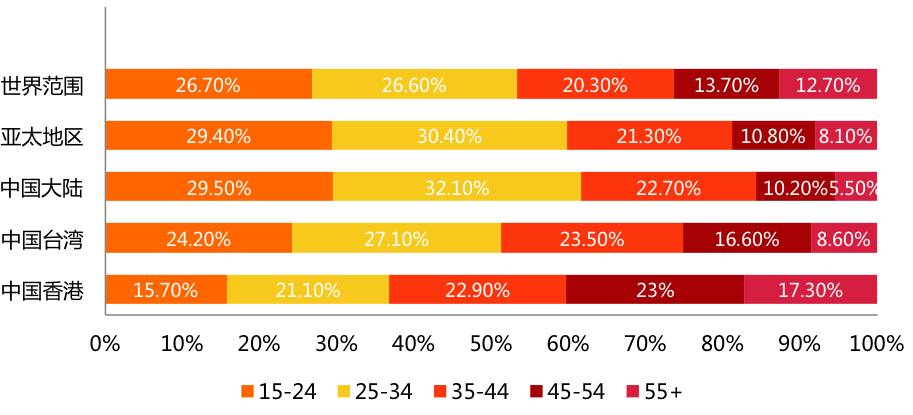

从年龄分布看,中国大陆地区 25-34 岁年龄段人群在总人口中占比高达 32.1%,超过该年龄段人群在世界范围及亚太地区的平均占比。该年龄段为主力消费人群,这表明以 80、90 后的年轻人为主导的消费人群结构已经形成。他们的教育背景和成长经历与上一代不同,导致消费行为习惯也有所变化。

中国大陆地区 25-34 岁的主力消费人群占比较高

数据来源:comScore,天风证券研究所

2015 年,一线城市上海的常住人口首次出现了负增长;公共汽电车客运量 26.65 亿人次,同比下降 1.7%;居民用水量 19.64 亿立方米,同比下降 0.1%。人口从一线城市向家乡回流的现象已经出现。

相比小镇中老年,新生代消费习惯有何不同?

中国长期以来施行独生子女政策,上一辈人习惯于牺牲自身需求来满足下一代,而新一代青年则更加关心自身需求的实现。此外,年轻群体具有更加标签化的消费特征,他们在手机、服装、餐饮等方面均有明显的品牌偏好。

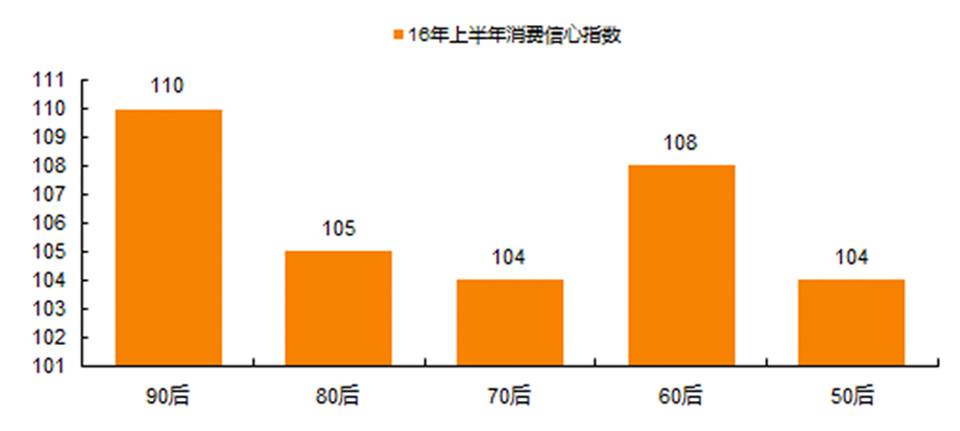

从消费信心指数看,90 后年龄群体的消费信心指数明显高于其他年龄段。这一群体的购物态度更加开放,喜欢尝鲜,消费意愿更为强烈。

90 后具有更高的消费信心指数

数据来源:尼尔森,天风证券研究所

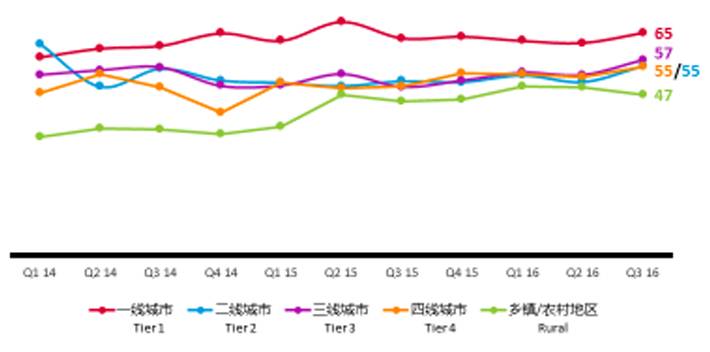

从城市类型看,2016 年底,三、四线城市的消费意愿呈增长态势,甚至已超过二线城市的消费意愿水平。城镇青年显示出了比以往更强的消费意愿。

2016 年底,三、四线城市消费意愿增长明显

数据来源:尼尔森,天风证券研究所

教育背景同样影响着消费观念。80 后、90 后消费者接受教育程度明显高于父辈, 大学以上学历人口占比从 2000 年的 1% 增长至 2011 年的 7%。具备海外留学经历的消费者数量也在快速增长。从 1978 年到 2015 年,中国各类出国留学人员累计达 404.21 万人,其中 221.86 万人回国发展,占已完成学业群体的 79.87%。近十年来,归国人数的年复合增长率已达到 28.5%。

「买买买」,小镇青年快速上升的购买力

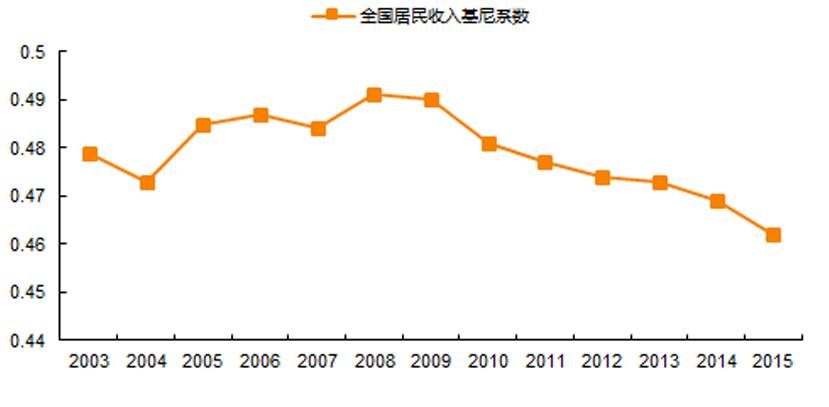

自80年代开始至2008年,全国居民收入差距持续扩大。但2008年开始,全国居民收入基尼系数开始下滑,三、四线城市居民与一、二线城市居民的收入差距逐步缩小。

数据来源:国家统计局,天风证券研究所

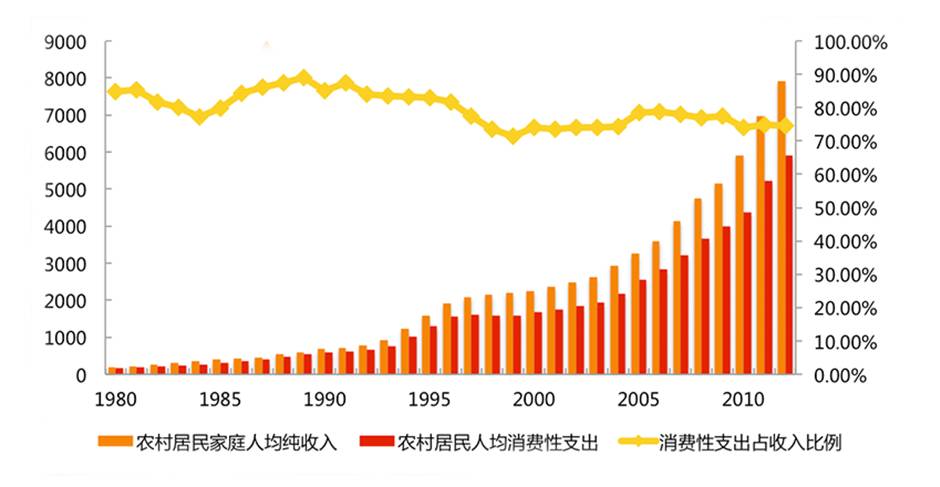

2000 年后,农村居民绝对可支配收入加速增长。这一方面是由于人口红利末期,劳动力成本的快速上升带动了中低收入人群的收入增长;另一方面是由于国家政策对农村经济的扶持力度也在不断加大。

农村居民绝对可支配收入快速上升

数据来源:国家统计局,天风证券研究所

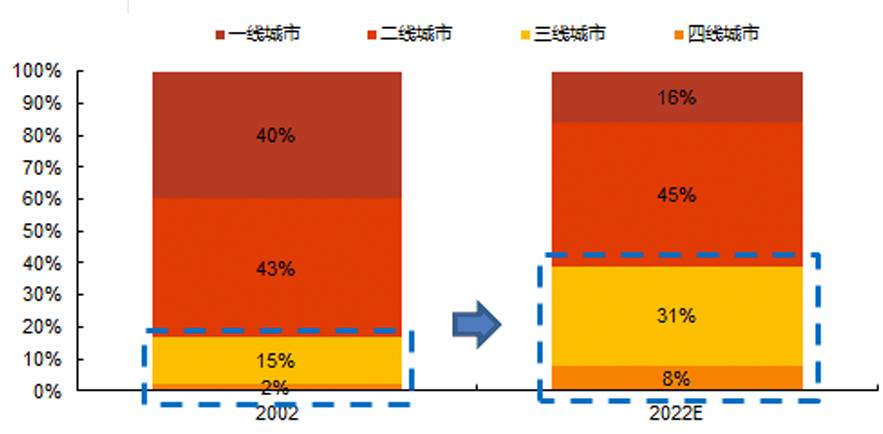

据麦肯锡预测,未来十年内,中国城市家庭中,中产阶级及富裕阶层的占比将大幅提升,在 2022 年时达到 81%。

其中,来自三、四线城市的中产阶级,将成为占比增长最快的群体。

数据来源:麦肯锡,天风证券研究所

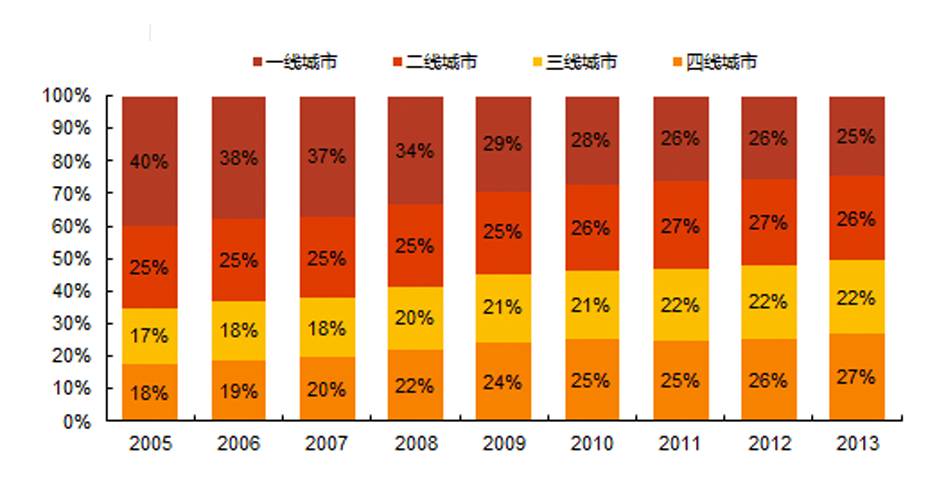

以汽车销量为例,将全国 337 个地级以上城市划分为 4 个等级,对应一线至四线城市,可以发现:

2008 年以来,三、四线城市的汽车销量增速明显高于一、二线城市,在全国汽车销量中的占比越来越高。未来,随着用户消费力的提升和终端渠道的下沉,三、四线城市将成为主要的新车增量市场。其中,8-18 万价格区间的中端汽车市场销量增速最快。

数据来源:新华信咨询,天风证券研究所

一线城市定义:北京、上海、广州、深圳强一线城市,以及天津、重庆、南京等 11 个准一线城市;

二线城市定义;昆明、大连、哈尔滨、绍兴等 32 个城市;

三线城市定义:扬州、兰州、邯郸等 64 个城市;

四线城市定义:连云港、绵阳、开封等 239 个城市。

从二次购买车辆的情况看,三线以下城市中,低端品牌车主更换中端汽车品牌的占比最高。

从潜在消费意愿看,据汽车周刊 2016 年的统计报告,在未来一年的欲购车用户中,三线以下城市占比达 77%,远超一线(9%)、二线城市(14%)。这是因为,三、四线城市初步完成城镇化建设,其居民对私家车的需求也进入爆发期。庞大的城市基数和购车人群意味着广阔的购车市场。

消费需求向更高层次转变

过去,购置房产、子女教育、养老准备、医疗花费等需求,使三、四线城市居民选择了最为保险的理财方式:将大部分可支配收入转变为银行存款。

近几年来,随着家庭财富的积累,相对于上一辈人从家庭视角出发的理财习惯,90 后更多从自我视角出发,储蓄率开始下降。同时,三、四线的房地产消费水平与一、二线城市差异巨大,在没有房贷压力的情况下,年轻人实际可支配收入更多。他们面临的选择有以下几种:

买不起房:退而求其次,在其他消费需求上寻求补偿;

已经有房,不需要再买:对于更高层次的需求更为强烈;

存款买房,选择不消费或少消费:这样的情况已较少出现,部分原因在于年轻人仅靠压抑个人消费需求仍然无法买房,更多需要依靠家庭支持。

消费升级的本质是消费需求从基础型向更高层次转变。在购买力允许的情况下,人们在完成生理性需求后,需求层级将会自发上移。

消费升级意味着需求层级上移

数据来源:天风证券研究所

愿为边际改善支付溢价

消费升级的重要表现之一,在于消费者愿为一些边际改善支付更高的溢价。这些溢价具体体现在满足以下更高层次的消费需求:

炫耀性消费 (名牌、奢侈品):远超物品使用价值的消费,可用于向他人炫耀自身财力和社会地位。以奢侈品行业为例,据《中国奢侈品报告》统计,2015 年中国消费者全球奢侈品消费达 1168 亿美元,占全球奢侈品消费的 46%。过去十年间,全球奢侈品新增消费需求中,超过 70% 的需求来自中国消费者。不过,尽管奢侈品销售态势良好,本土厂商却在该领域长期缺位,未明显受益于消费升级。中国消费品公司在品牌建设、渠道建设、产品规划等方面,仍有巨大的提高空间。

突出个性的差异化品牌 (小众潮牌、亚文化周边):差异化品牌通常除产品本身外还具备额外的消费溢价。该类产品消费群体以 80 后、90 后为主。以周边产品为例,年轻人追捧美国、日本、韩国等国的文化潮流,购买动漫、电影等周边产品。这些产品通过其承载的个性化文化形成高附加值。

品牌的忠实粉丝寻求认同感 :以苹果品牌为例,依靠多年来优秀的产品体验和设计,苹果积累了庞大的粉丝群体,而忠实的粉丝愿意付出更高的溢价购买产品。

边际改善的使用感受 :在产品类似的情况下,消费升级体现在消费者愿意为细节的改善支付更高的溢价。以戴森电吹风机为例,其外观设计较为美观,温度控制精确,风量大且平稳,体验效果较好。对比普通电吹风机产品,消费者愿意为边际改善的使用感受支付数十倍溢价。

不断放大的示范效应

全新的信息传播方式,使目标营销不再以地域作为分隔标准。以朋友圈广告为例,基于大数据的营销方式没有特殊的地域选择性歧视。同时,由于三、四线城市规模较小,目标群体范围更为集中,因而消费的口碑效应更明显。

资讯传输方式变化,带动高品质消费资讯的传播:互联网、移动互联网及移动支付工具的快速发展,极大改变了消费者获取消费资讯的方式以及消费方式。社交化的商业模式改善了三、四线城市消费渠道匮乏的状况。微信、微博、QQ 等渠道放大了消费的示范效应,朋友圈微商、微博营销等模式快速发展。2016 年,微商行业总体规模约为 3607.3 亿元,同比增长 98.3%,且快速扩张的趋势仍在延续。

海淘、朋友代购等消费方式的兴起:出国留学及海归人口占比比提升,这部分人群通过社交软件或回国后的交际行为扩大了示范效应,带动消费向中、高端升级。

渠道下沉,消费更方便

以家电为例,近两年来,国美、苏宁等传统大卖场将门店从一、二线城市向三、四线城市不断下沉。截至 2016 年三季度末,国美电器旗下门店数达 1727 家,覆盖城市 428 个,三、四线城市门店(即国美二级市场门店)个数由 283 个上升至 390 个。同期,苏宁门店数达 1501 家,覆盖城市 297 个。2017 年,苏宁计划再开 1000 家苏宁易购店,以三、四线城市为主要目标市场。

同时,家电品牌早已完成下沉动作。2012 年起,小家电厂商积极布局三、四线城市(如开设生活体验馆等),此举在 2015 年开始逐渐进入收获期。例如:九阳股份通过经销商制,将线下渠道网络拓展至全国,目前经销商数量已达 470 个;苏泊尔构建三四级城市生活体验馆,提升终端覆盖率、覆盖密度及单店产销售产出。

新机遇在哪?

随着消费升级在各领域不断深入,以及海外购物日渐普及,消费升级需求会从奢侈品转移回归到日常消费品。消费者不再专注于高端奢侈品或大件商品,转而对更实在的品类(如牙刷、杯子、指甲钳等生活日用品)更为感兴趣。

可以预见的是,面膜、保温杯、尿布、驱蚊水、保健品等将成为新一代的「爆款」。以限量、小众甚至全球首发新品为卖点的产品也将同样受到追捧。

例如,消费者对牙刷的需求,将从普通牙刷向电动牙刷升级。对比普通牙刷 20 元左右价格,电动牙刷整体价格在二百元至数千元不等,消费升级明显。据尼尔森统计,中国电动牙刷普及率仅为 5%,对比美国 42% 的普及率存在明显差距。而据 Euromonitor 统计,2015 年中国电动牙刷市场整体规模仅为 7 亿元人民币,市场尚处于培育初期。

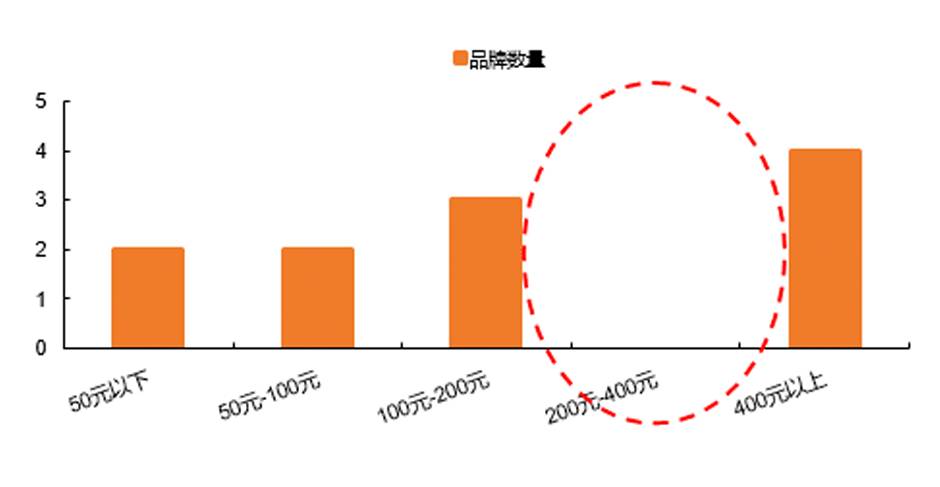

再例如,小家电市场目前的状况是高端海外品牌和低端国内品牌占据主流位置,中端市场仍属空白。剃须刀的高端市场品牌包括飞利浦、松下、雷明登、博朗等,低端市场品牌包括奔腾、超人、科美等,而价格在 200-400 元的中端市场品牌较为匮乏。

数据来源:京东、天风证券研究所

总之,我们认为,作为新一轮消费升级的主力群体,小镇青年独特的消费能力、消费倾向和观念将推动消费升级向品质、个性等方向不断发展。

来宾[不是我]

来宾[不是我]